导读

银行核心系统一直被看作银行的“大脑和心脏”,是一家银行科技实力的重要体现,更是整个银行发展的重要支撑。在银行数字化转型如火如荼的当下,核心系统的数字化转型质效会直接影响银行整体数字化转型的进度和质量。如何正确认识数字时代的银行核心系统?应以何种方式推动核心系统高质量数字化转型?面对这些业界高度关注的问题,本文给出了一个思考方向。

1、由集中式向分布式“换脑”

银行核心系统(Core Banking System)是银行实现客户关系管理、集成交易处理、产品与服务创新、风险管控、资本配置等多个应用组成的系统,主要负责客户、存款、贷款、支付和总账五大核心业务的交易和账户处理。如果将银行比作一个人,核心系统作为银行运营的关键基础设施,承担着“大脑”的功能,指挥协调各业务系统运行。

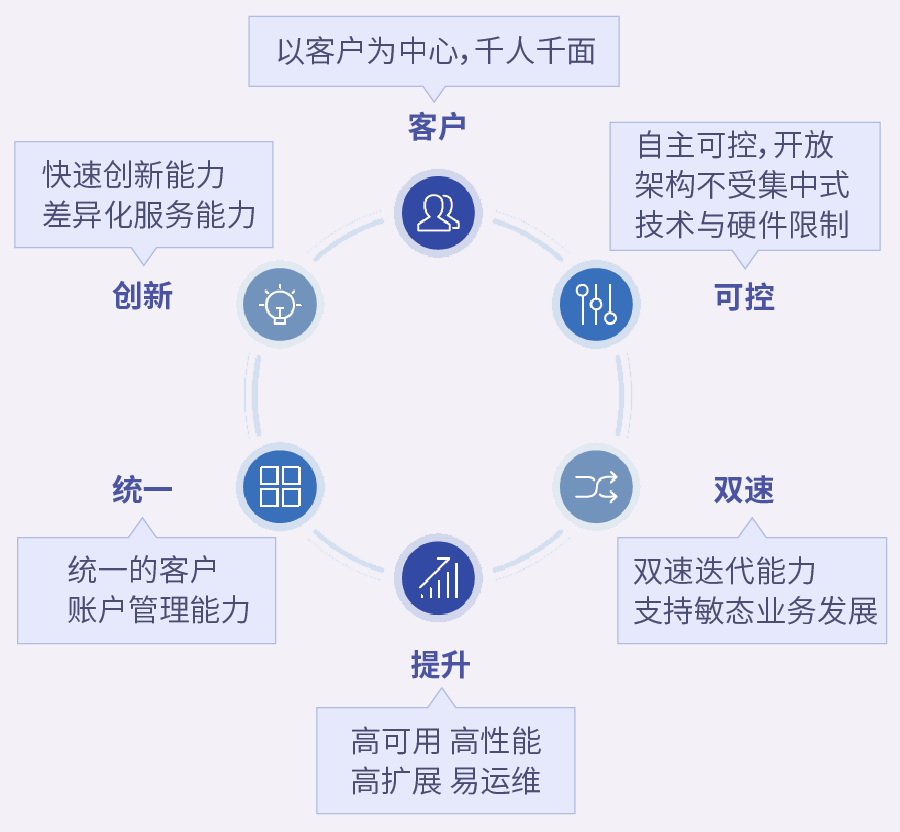

近年来,随着银行数字化转型的不断深化,银行核心系统的传统集中式架构面临着越来越多的挑战。譬如,“以客户为中心”的业务理念逐渐取代“以产品为中心”的传统理念,银行的产品服务需要根据客户需求实时更新、适时调整,实现“千人千面”、“按需制造”,这要求核心系统能够实现产品和参数的快速配置,为新产品服务的快速开发、敏捷响应提供支持;随着移动互联网及“5G+物联网”的快速兴起,海量、多维、异质的业务数据持续涌现,交易高并发逐渐变为常态,这要求核心系统具备实时、安全处理高并发及交易潮涌等的能力。因此,银行核心系统的传统集中式架构已经不能有效支持银行高质量数字化转型,集中式架构亟需进行改造、迭代、升级,转向分布式架构,实现银行“大脑”的“换脑”转型。

数字时代银行核心系统需具备六个特点

《腾讯云商业银行核心系统分布式转型白皮书》

制图:聚量集团

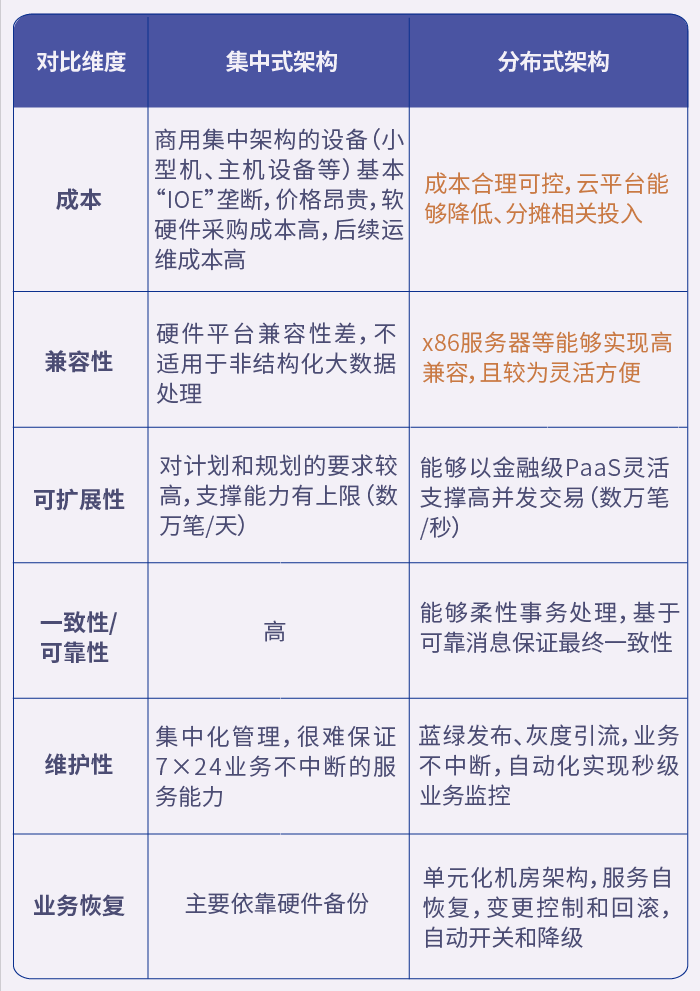

分布式架构在控制成本、强兼容、可扩展、安全稳定等方面具有突出优势,能够以“微服务、模块化、松耦合”的方式满足银行对数字化核心系统高并发、高性能、高弹性、高安全等的需求,是银行核心系统适应数字时代发展的系统架构。2015年,我国第一家以分布式云架构为核心的银行系统在微众银行上线,目前头部大行的分布式核心建设进入到逐层逐级实战落地阶段,2025年之前启动新核心建设的各类银行将不低于30家。当然,分布式架构也不是“万能药”,在分布式架构建设过程中,各节点的协同性、数据的完整性、一致性等问题也需要系统性解决。

分布式架构VS集中式架构

2、把握转型要点,加速发展进程

银行核心系统牵一发而动全身,在转型大浪潮中必须慎之又慎,方可行稳致远。

核心系统数字化转型要紧紧围绕“以技术推动业务创新”开展。目前很多银行,尤其是中小银行的核心系统数字化转型进展缓慢,存在技术实现与业务功能不匹配、甚至业务与技术“两张皮”的现象。这是因为这些核心系统的技术体系普遍比较封闭,技术架构多以闭源体系为主,以IOE体系的主机、数据库和存储来构建,无法适应开源体系下开放性和标准化的生态场景。此外,在数字化转型过程中,由于对前沿数字技术缺乏系统性了解,在某种程度上存在“买贵不买对”的现象,导致技术架构转型缓慢,产生了堆积、功能模块重复浪费、应用更迭开发受限等一系列问题,反而牵制了银行业务的发展。

银行要选择真正懂金融的科技公司开展合作。受限于资金、技术、人才等的限制,中小银行普遍采取与科技公司合作的方式推动核心系统的数字化转型。需要注意的是,银行核心系统数字化转型的核心诉求首先是稳定安全,在此基础上要满足架构的整体容量与吞吐力需求,纵向与横向拓展弹性,不间断服务,建立符合银行所需的高性能、高弹性、高可用、高规范、高安全分布式架构。因此,科技公司不仅需要懂技术,更要透彻理解银行对于金融安全稳定、业务执行、性能规范等方面的要求,不能将金融安全与业务效率的提升视为相互制约的关系,也不能将高并发等需求简单地与系统、业务承载量大划等号。对于广大中小银行而言,与懂金融的科技公司协力推动核心系统数字化转型,能够在转型过程中少走、不走弯路,以更加高效低成本的方式达成转型目标。

3、探讨与建议

要真正使银行核心系统数字化转型取得实效,不能就系统说系统、就架构改架构,而是要开展整体性、系统性的设计规划,在执行落地中借助一些“潜水设备”,减少“摸着石头过河”的风险。

做好顶层设计,在需求明晰的基础上,银行可通过“四步走”实施路线图推动核心系统的数字化转型。一是规划咨询,明确当前系统建设痛点及技术实施逻辑,统筹总体与各模块之间的关系及功能,完成技术架构设计;二是战略合作,与懂金融的科技公司进行合作,强化资源整合,避免业务和技术“两张皮”,明确功能、性能、安全、维护等需求;三是选型改建,根据银行的具体情况,按照技术先进、经济合理、系统适配的原则,以及可行性、易维修性、易操作性等要求,确定采购方案,并在此基础上对核心系统进行改造和建设,重点做好业务逻辑重构、数据迁移、测试论证等工作;四是人才引进和培养,根据新一代核心系统的系统设计理念及管控操作方法,建立系统性、周期性、规范化的人才培训机制,确保系统如期发挥最大效能。

广大中小银行在推动核心系统数字化转型时,要从业务、技术、管理三个维度选取合适的科技公司进行战略合作,共建技术生态。在业务方面,懂金融的科技公司往往能够做到以银行核心系统数字化转型需求为中心,精准、前瞻地理解金融监管要求及银行系统的改造需求,将金融语言转化为技术实现能力,提供个性化、定制化的服务。在技术方面,懂金融的科技公司往往能够更好地洞悉银行的技术需求和愿景,在重点满足银行核心系统稳定安全、敏捷响应、持续运维需求前提下,能够与银行携手共建技术生态,在推动技术集成创新的同时提升银行对分布式架构的自主开发设计和独立升级能力。在管理方面,懂金融的科技公司往往能够实现业务和技术高融合,在推进核心系统架构向分布式架构转型的同时,主要业务系统实现平台化、模块化、服务化;能够实现成本可控,避免重复建设和重复资源调用;能够根据实际情况建设一体化智能运维体系,并在此基础上批量化复制运维经验,保证系统安全高效运行。核心系统的改建是一个长周期、系统性工程,中小银行选择具有“利他”精神的科技公司陪跑,可以长期为银行核心系统及整体数字化转型赋能,实现共同成长。

总 结

银行核心系统的数字化转型不是一朝一夕就能完成,在此过程中需要让“专业的人做专业的事”,积极构建金融机构与科技公司开放合作、价值共生的数字生态。作为一家懂金融的科技公司,聚均科技秉承“成人达己”理念,做金融机构数字化转型的链接者、赋能者、陪跑者,服务其实现高质量数字化转型。

参考文献:

【1】腾讯云:《2023年商业银行核心系统分布式转型白皮书》

【2】亿欧智库:《2022中国商业银行核心系统研究报告(需求侧、供给侧)》

【3】招商证券:《金融科技系列报告(三)金融信创》

【4】东方证券:《银行 IT,金融信创方兴未艾,数字化需求蓄势待发》

【5】谷文奇:《信创及数字化转型双轮驱动银行核心系统变革》

【6】傅坚等:《基于多技术栈的银行核心系统建设——在保证安全生产前提下稳步推进分布式架构转型》

【7】金磐石:《新一代核心系统建设:建设银行数字化转型探索实践》

【8】牛新庄、马俊、郑岩等:《民生银行、长沙银行、南京银行等分布式核心系统建设历程》

【9】胡群:《广发银行上线分布式核心系统,2025年前启动新核心建设的银行或不低于30家》